Esquema de cancelación de CFDI a partir de 2022

Una de las obligaciones mas relevantes contenidas en la reforma fiscal para 2022, es la obligación por parte del contribuyente de señalar el motivo de la cancelación de los comprobantes fiscales digitales. Esta obligación inicia vigencia a partir del 1º de enero de 2022.

La regla 2.7.1.34 de la RMISC indica el procedimiento de cancelación, el cual se observa es similar al del ejercicio 2021, con la única modificación de que para el año 2022 se necesita señalar el motivo de cancelación.

Ahora al cancelar una transacción en Crol, la cual haya generado o contenga como archivo adjunto un Comprobante Fiscal Digital (CFDI), deberás seleccionar uno de los motivos de cancelación que se muestran en la siguiente pantalla:

* Ventana para realizar la cancelación de una transacción.

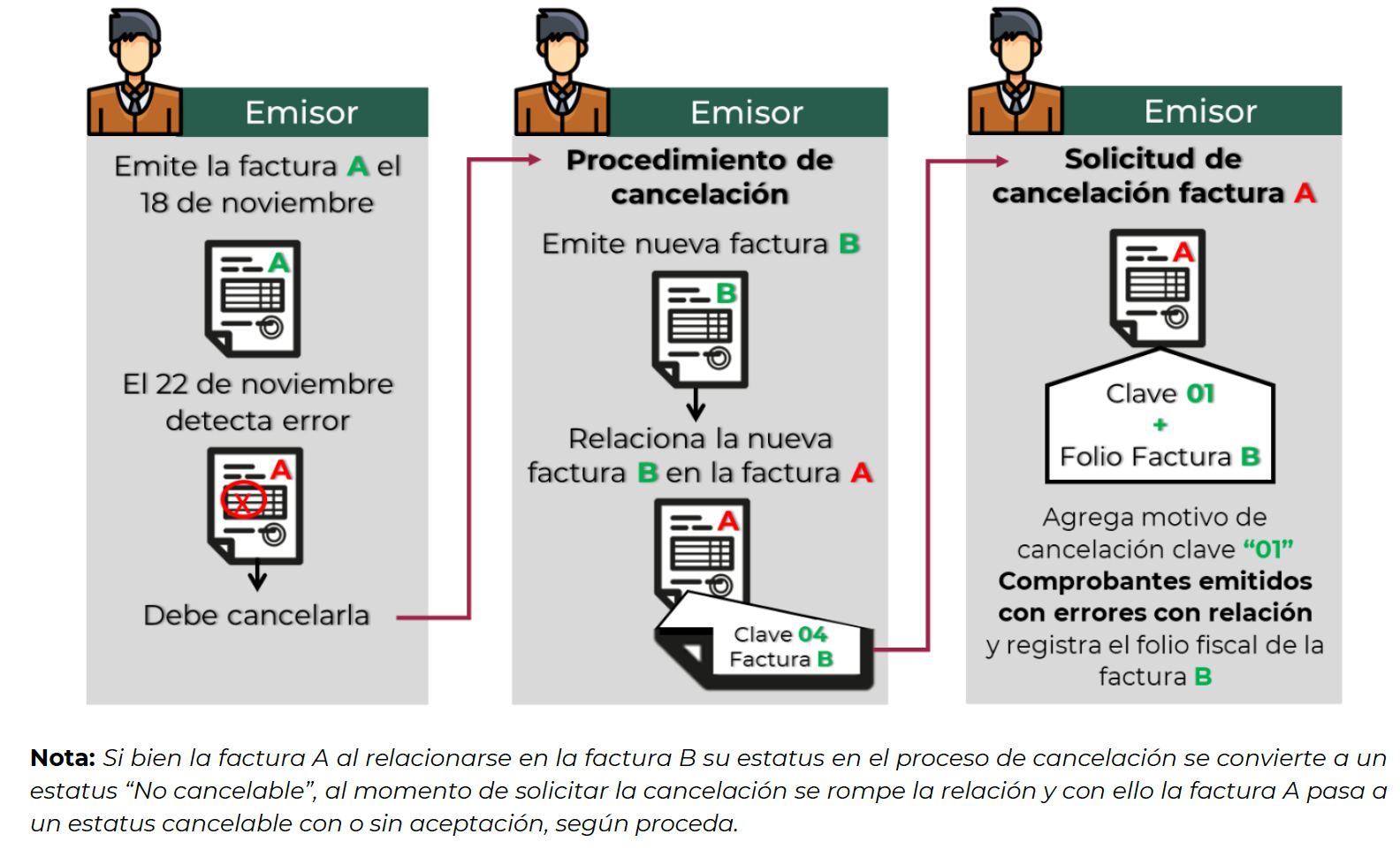

Tipo de cancelación "01" Comprobante emitido con errores con relación

Cuando la factura generada contiene un error en la clave del producto, valor unitario, descuento o cualquier otro dato, por lo que se debe reexpedir. En este caso, primero se sustituye la factura y cuando se solicita la cancelación, se incorpora el folio de la factura que sustituye a la cancelada.

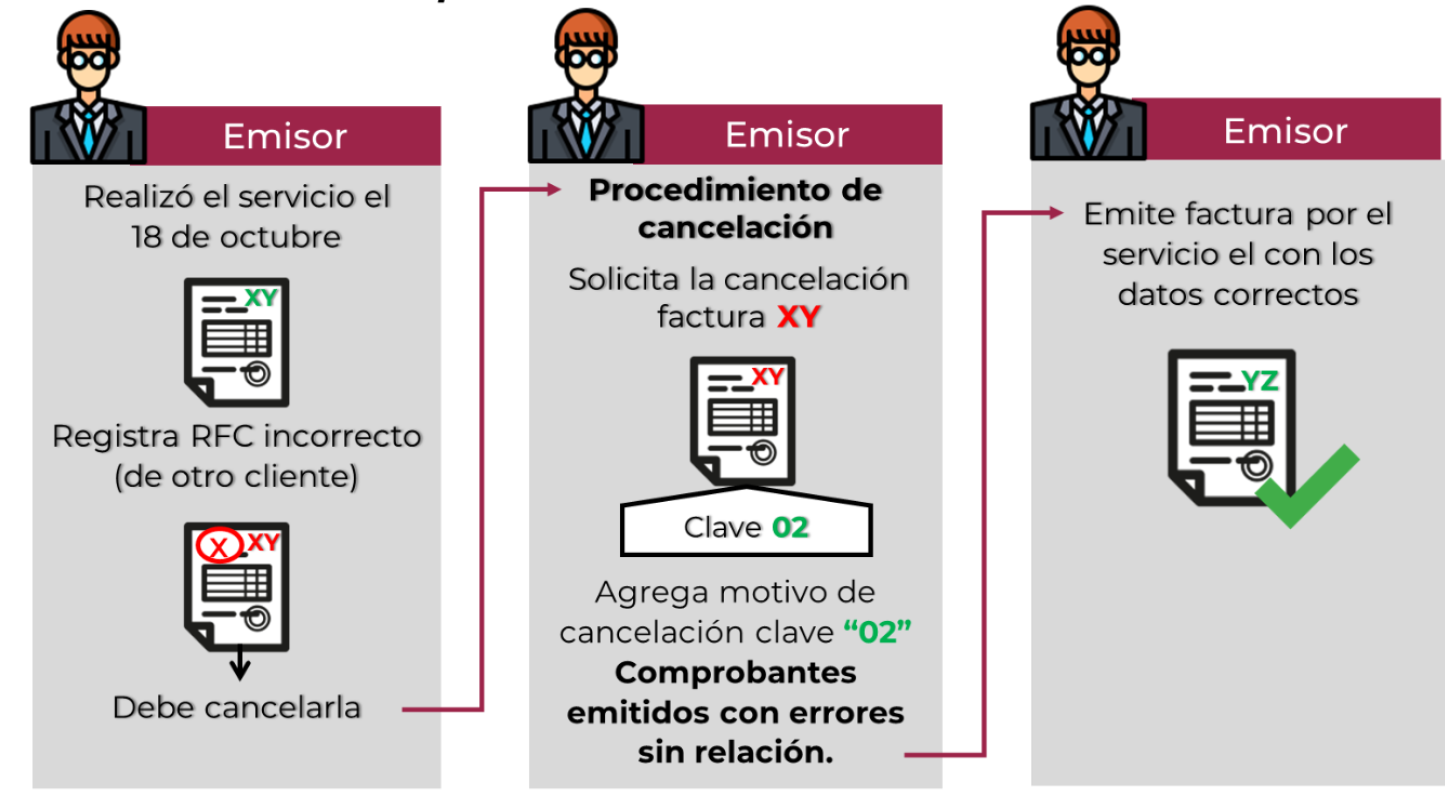

Tipo de cancelación "02" Comprobante emitido con errores sin relación

Cuando la factura generada contiene un error en la clave del producto, valor unitario, descuento o cualquier otro dato y no se requiera relacionar con otra factura generada.

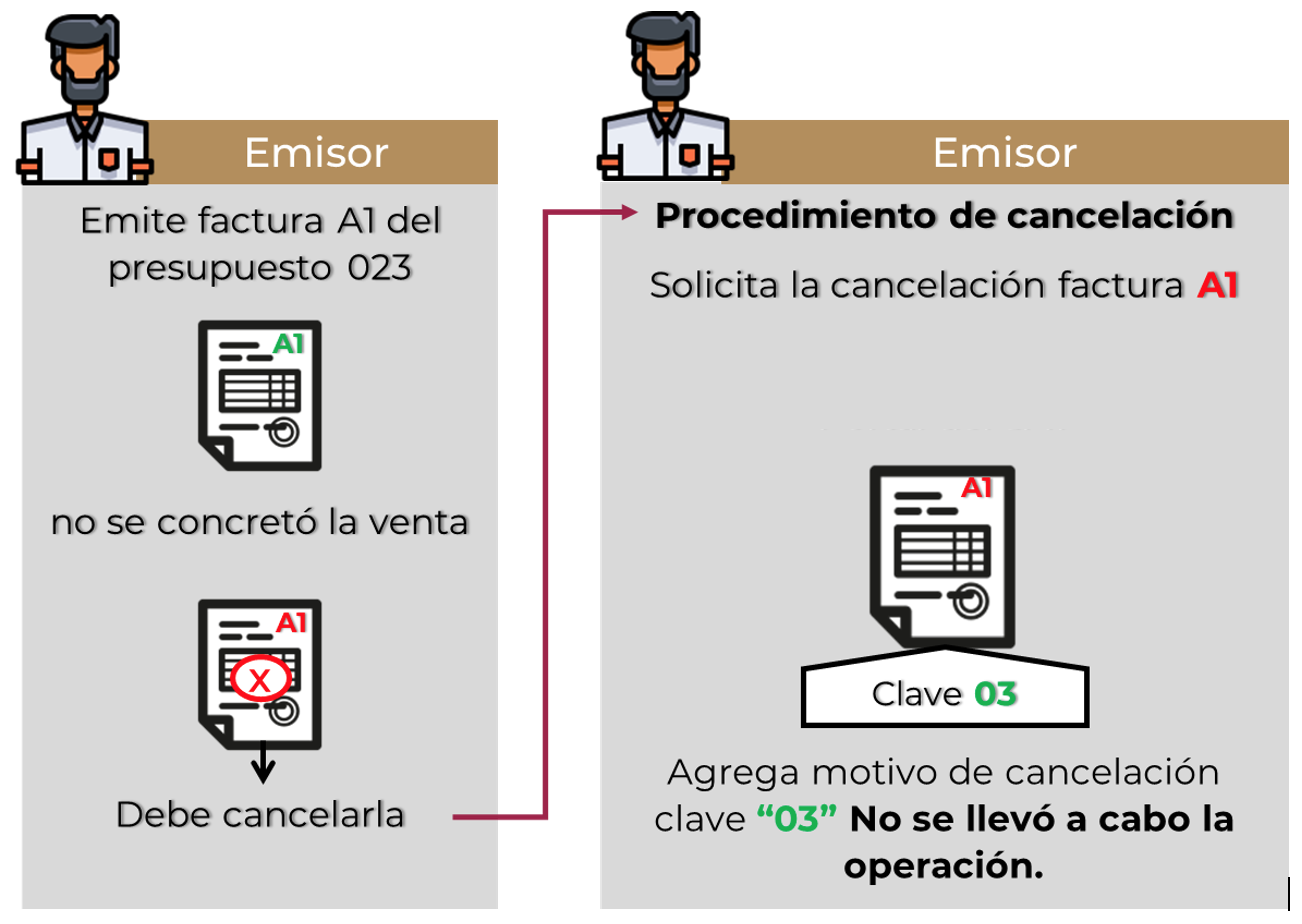

Tipo de cancelación "03" No se llevó a cabo la operación

Cuando se facturó una operación que no se concreta.

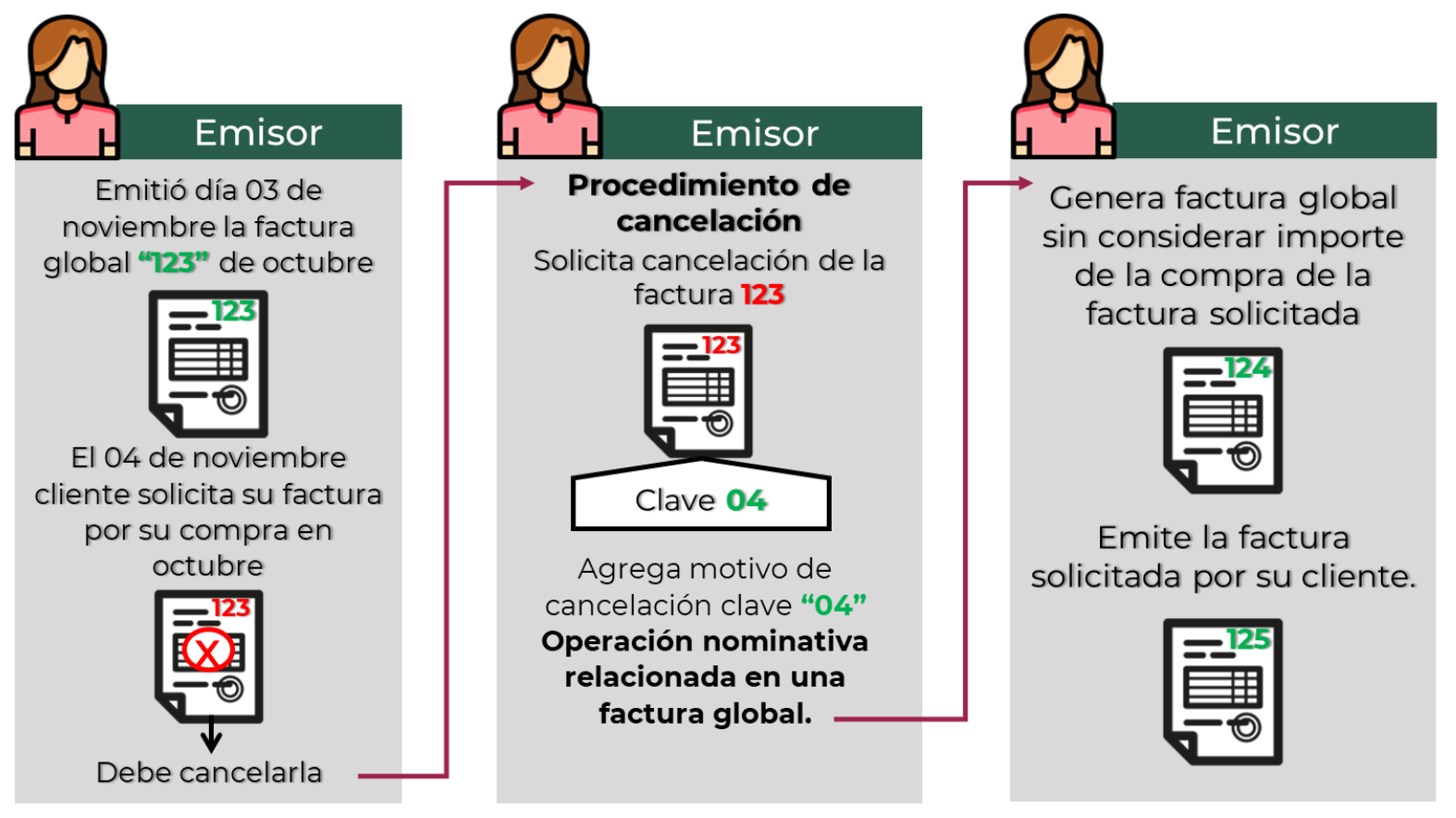

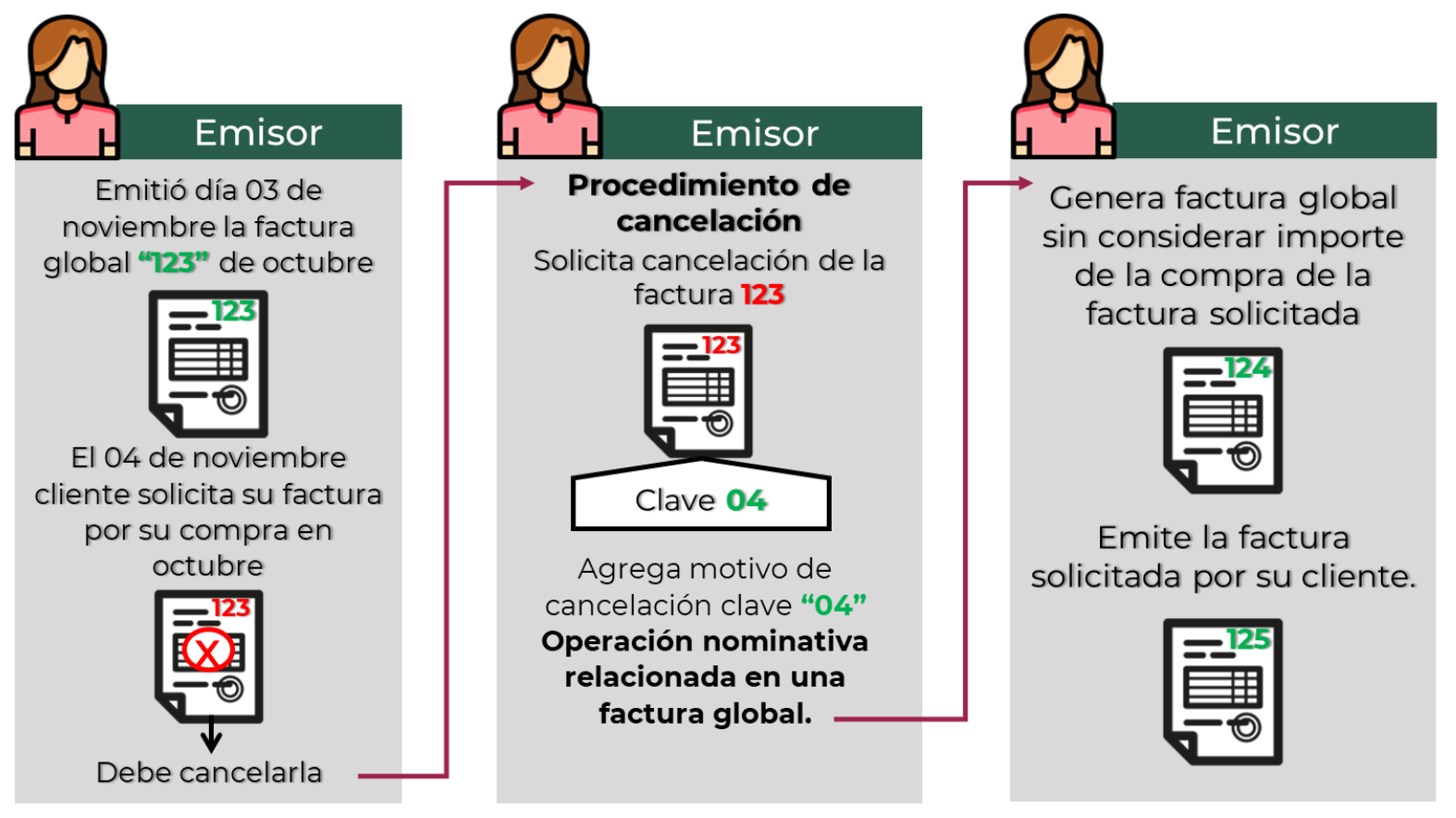

Tipo de cancelación "04" Operación nominativa relacionada en la factura global

Cuando se incluye una venta en la factura global de operaciones con el público en general y posterior a ello, el cliente solicita su factura nominativa, lo que conlleva a cancelar la factura global y reexpedirla, así como generar la factura nominativa al cliente.

Notas:

Cancelación de CFDI sin aceptación del receptor

RMF 2.7.1.35. Los contribuyentes podrán cancelar un CFDI sin que se requiera la aceptación del receptor en los siguientes supuestos:

I. Los que amparen montos totales de hasta $1,000.00 (mil pesos 00/100 M.N.).

II. Por concepto de nómina, únicamente en el ejercicio en que se expidan.

III. Por concepto de egresos.

IV. Por concepto de traslado.

V. Por concepto de ingresos expedidos a contribuyentes del RIF de conformidad con lo dispuesto en la Sección II, Capítulo II, Título IV de la Ley del ISR vigente hasta el 31 de diciembre de 2021, en relación con lo dispuesto en la fracción IX del Artículo Segundo de las Disposiciones Transitorias de la Ley del Impuesto sobre la Renta, publicada en el DOF el 12 de noviembre de 2021.

VI. Que amparen retenciones e información de pagos.

VII. Expedidos en operaciones realizadas con el público en general de conformidad con la regla 2.7.1.21.

VIII. Emitidos a residentes en el extranjero para efectos fiscales conforme a la regla 2.7.1.23.

IX. Cuando la cancelación se realice dentro del día hábil siguiente a su expedición.

X. Por concepto de ingresos, expedidos por contribuyentes que enajenen bienes, usen o gocen temporalmente bienes inmuebles, otorguen el uso, goce o afectación de un terreno, bien o derecho, incluyendo derechos reales, ejidales o comunales a que se refieren las reglas de la Sección 2.7.3., así como los contribuyentes que se dediquen exclusivamente a actividades agrícolas, silvícolas, ganaderas o pesqueras en términos de la regla 2.7.4.1., y que para su expedición hagan uso de los servicios de un proveedor de certificación de expedición de CFDI o expidan CFDI a través de la persona moral que cuente con autorización para operar como PCGCFDISP.

XI. Emitidos por los integrantes del sistema financiero.

XII. Emitidos por la Federación por concepto de derechos, productos y aprovechamientos.

Cuando se cancele un CFDI aplicando la facilidad prevista en esta regla, pero la operación subsista, se emitirá un nuevo CFDI que estará relacionado con el cancelado de acuerdo con la guía de llenado de los CFDI que señala el Anexo 20.

Plazos para la cancelación de CFDI

RMF 2.7.1.47. Para los efectos del artículo 29-A, cuarto párrafo del CFF, la cancelación de los CFDI se podrá efectuar a más tardar el 31 de enero del año siguiente a su expedición. Lo anterior no es aplicable a los CFDI globales emitidos por las personas físicas que tributen en el Régimen Simplificado de Confianza.

Related Articles

Nuevo esquema de cancelación de CFDI

A partir del 1º de noviembre del 2018 los servicios de cancelación de facturas se actualizarán. Las facturas en algunos casos, solo podrán cancelarse cuando la persona a favor de quien se expidan acepte su cancelación. Proceso de cancelación bajo el ...Catálogo de usos de CFDI 4.0 y su relación con el régimen fiscal

La relación del régimen fiscal con el uso del CFDI 4.0 es importante para cumplir con los requisitos fiscales que establece el Servicio de Administración Tributaria (SAT). El CFDI 4.0 es la nueva versión del Comprobante Fiscal Digital por Internet ...Configuración de facturación electrónica CFDI

En esta guía se describe cómo configurar los certificados de sellos digitales para la emisión de comprobantes fiscales digitales. Registrar un certificado de sello digital para la expedición de facturas electrónicas 1. Selecciona Configuración > ...Cancelación por error en el uso del CFDI

¿Se deberá cancelar el CFDI cuando el receptor dará un uso diferente al señalado en el campo UsoCFDI? No, en caso de que se registre una clave distinta al uso del CFDI que le dará el receptor del comprobante, no será motivo de cancelación o ...Facturación electrónica 3.3 a partir del 1 de enero de 2018

Conoce los plazos para el cumplimiento del CFDI 3.3 De acuerdo a las disposiciones fiscales vigentes: 1. A partir del 1 de enero del 2018, solo se emitirán facturas electrónicas en la versión 3.3. 2. La emisión de comprobantes con el Complemento para ...